バランス型ではなく、株式だけのインデックスファンド

わたしたちサラリーマンは、ありがたいことに毎月給料が入ってきます。

冷静に考えれば、本来けっこうなリスクをとれるはずです。

自分がとれるリスク

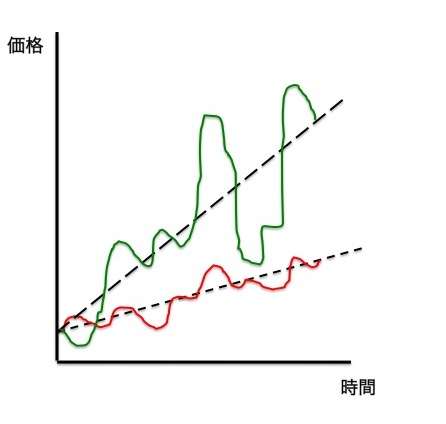

リスク(価格変動)をとればとるほど、リターンがどんどん大きくなります。

そして自分がとれるリスクは、

- 資産と収入によるリスク許容度

- 心理学的なリスク許容度

で決まります。

①の数字上では、2年分生活費程度の日本円をもって、しかも生活費を超える収入があれば、それなりにリスクはとれます。

素直に考えると、堅実な生活をすれば勤め人はみんな可能です。

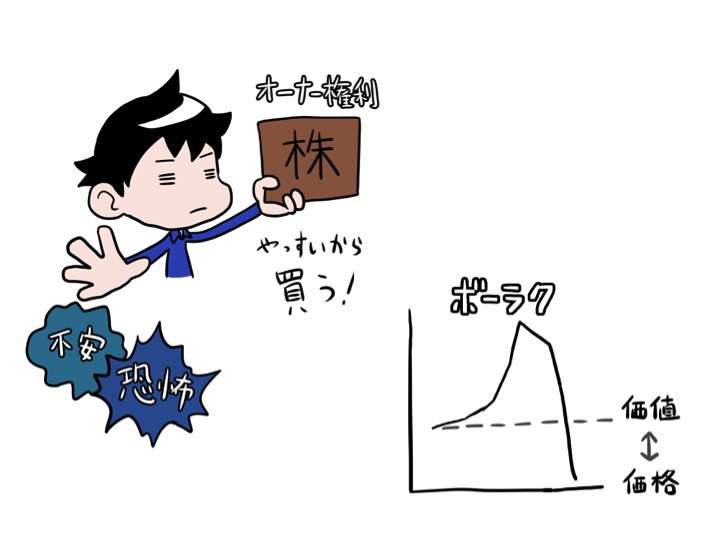

②の心理上では、激しい価格暴落が起きても市場から逃げ出さないでいられる範囲です。

恐怖を克服できるなら、自分なりに可能なリスクと言えます。

数字上のリスク許容度に心理学的リスク許容度を思い切り近づけて、できるだけリスクをとりつづけることが、一般的には推奨されます。

ギャンブラーのように心理学的リスク許容度のほうが高いひとは、極めてまれだからです。

分散投資

モダンポートフォリオ理論

債券と株式を組み合わせて広範囲に分散投資をすると、リスクに比してリターンが大きくなルことがよく知られています。

そこで、全世界型のバランス型インデックスファンド積立がよく勧められました。

心理学的リスク許容度が低いひとにとっては、効率のいいリターンがなによりも必要だったのです。

株式だけの投資

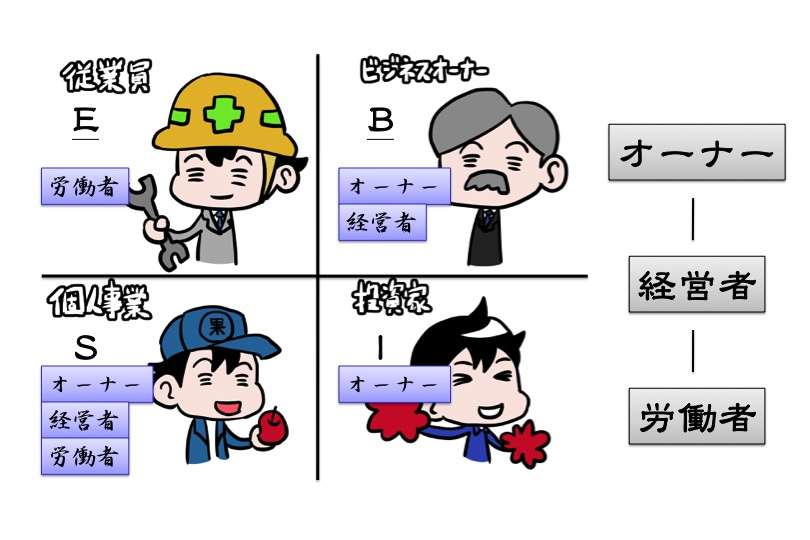

逆に言うと、そこそこの安定した収入と身の丈以上の生活で 数字上のリスク をしっかり維持し、

リスクとリターンの知識と経験を増やして 心理学的リスク を高く保てるなら、

高いリスクをとりつづけて高いリターンを手に入れるほうが、おかねを勢いよく増やせます。

そして、おかねが増えれば増えるほど、数字上心理上どちらのリスクも低下していくことにも気づきます。

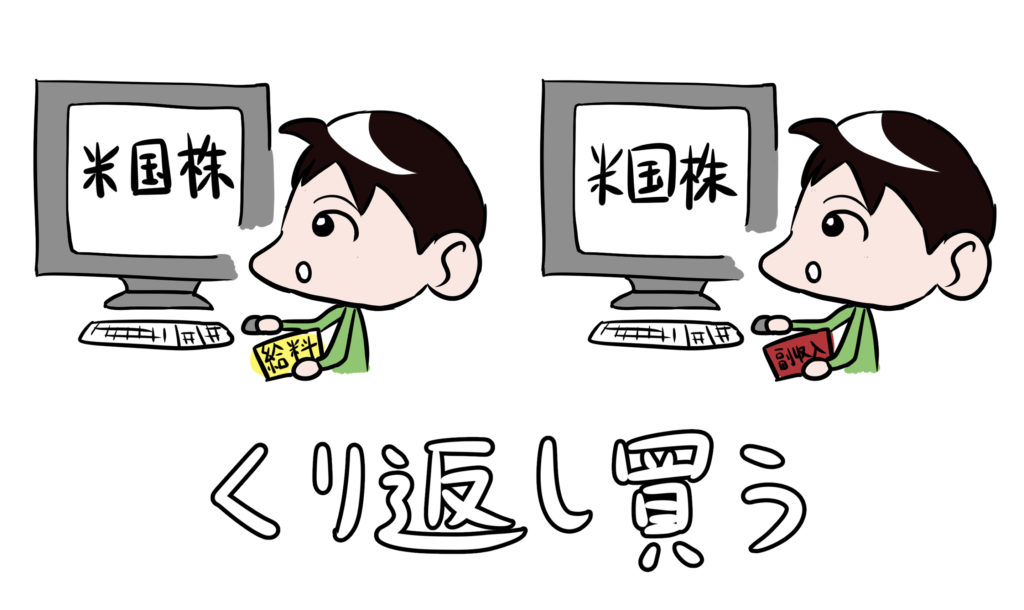

わたしたちサラリーマンは、債券をポートフォリオからはずして、米国株中心に全世界株式での運用をスタンダードにしていきましょう。

もし広げていくなら、日本の個別株や不動産、個人事業など、コントロールできる高リスクを他でもいろいろたのしんでいきたいです。

まとめると

リスクとリターンの効率を求めるよりも、数字上と心理上のリスク許容度を高めて、まずは株式だけで分散投資をしていきます。

質素に暮らしながら規模を大きくすることで、安全性を高めていきましょう。

ギャンブル依存は投資に向いている

ギャンブル依存のひとは、ずっとギャンブルしてきました。

払い戻しが少ない人気馬の複勝転がしではもの足りず、馬単や3連単の高配当狙いが日常でした。

“奪い合い” で “だれの役にも立たない” ギャンブルをつづけたために、

いつもおかねに困るようになりました。

主戦場を、“ひとによろこんでもらう” 株式投資に換えるだけでいんです。

世界中の企業に託していきましょう。

リスクをとった分だけ、しぜんとおかねが増えていきます。

心理学的リスク許容度が突き抜けるほど高い、ギャンブル依存でよかった。

これからゆたかになりましょう。