信託報酬は手数料として気持ちよく払い、ラクに分散投資していこう

投資では一般的に、インデックスファンドを利用した長期分散運用が推奨されます。

その一方で、時間をかけた企業分析によって数銘柄へ絞り込み、信託報酬を避けて個別株投資をするひともいます。

やっぱりわたしたちは、全世界インデックスファンドへ手数料として信託報酬を支払いながら、シンプルな資産形成 と ホントにやりたいこと とどちらも充実させましょう。

インデックスファンドの信託報酬

投資信託 や ETF で運用すると、

- インデックスファンド 年間 0.2%

- ETF 年間 0.1%

手数料として信託報酬を引かれます。

資産は 3%以上の複利で増えるとしても、手数料はもちろん少なければ少ないほどよく、

インデックスファンド は アクティブファンドより十分安くても、現物株ならば信託報酬がゼロなので、

一定以上のお金持ちは、現実に、

- トヨタ自動車 100株 70万円

- アマゾン 1株 30万円

などの現物株で、1000万円、1億円を気軽に動かしながら分散投資しています。

わたしたち庶民のなかでも、現物株投資するひと

一方、しっかり分散できるほどのおかねがなくても、現物株へこだわるひともいます。

資産の大きさではなく、

- 個別株をコントロールできる、したい

- 個別株の検討が何よりもたのしい

とにかく投資への熱量が大きいのです。

個別株コントロールできる、したい

自分で個別株をコントロールできると信じ、そのうえでしたいのなら、信託報酬を払ってまで分散投資する必要はありません。

そういうひとは、ウォーレン・バフェット や ジムロジャースのように、自分が真に理解できる5-6銘柄の現物株へ集中投資するでしょう。

手数料を考慮した投資というよりも、自分自身でアクティブ運用したいひとです。

個別株の検討が何よりもたのしい

また、時間をかけて、いろんな企業の業績 や 株価チャートを検討するのがたのしいのなら、信託報酬を払って分散投資なんてできません。

そういうひとは、結果へ反映させたいため、こだわり数銘柄の現物株に集中投資するでしょう。

手数料を考慮した投資というよりも、自分自身でアクティブ運用したいひとです。

しかし、①②どちらも素人の過信やカンチガイの場合が多く、忙しいまま自滅してしまいます。

信託報酬を支払って、インデックス運用するひと

実際、資産の大きさに関係なく、わたしたち素人は、

- 自分で個別株をコントロールできない、したくない

- 個別株の検討よりもたのしいことがある

とにかく安全にラクする投資姿勢を保ちたいです。

個別株をコントロールできない、したくない

ほとんどのひとは、自分で個別株をコントロールできないと信じ、そのうえしたくもないでしょう。

そういうひとは、0.1-2%の信託報酬を引かれても、米国中心に世界中の企業へインデックスファンドを利用した投資で、

最低限の手数料を払いながら、安全にラクして長期運用できます。

投資の検討よりもたのしいことがある

また、ほとんどのひとは、家族、趣味、商売などそれぞれにたのしいことがあり、個別株検討へ時間はかけたくはないでしょう。

そういうひとは、0.1- 0.2%の信託報酬を引かれても、米国中心に世界中の企業へインデックスファンドを利用した投資で、

最低限の手数料を払いながら、ラクして安全に長期運用できます。

結局のとこ①②合わせて、謙虚に手数料を支払い資産形成しながら、自分のやりたいことを優先させる、ホントにたのしい人生としたいですね。

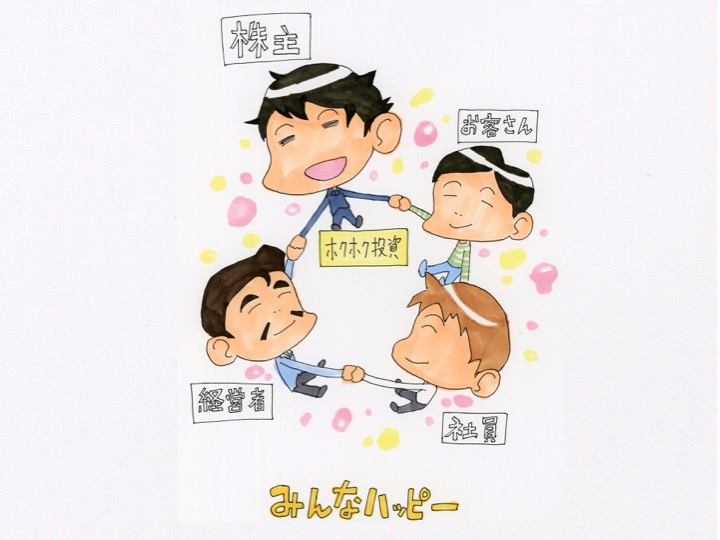

まとめると

大した資産も投資手腕もないわたしたちは、手数料として信託報酬を支払いながら、米国中心の世界中企業インデックスファンドで長期運用したいです。

再現性のあるシンプルな資産形成、ホントにやりたいことの優先、によって充実した人生としていきましょう。

【関連記事のリンク】

“このままどうなっていくんだろう?”と感じたら、投資をはじめよう

【元ギャンブル依存ドクターの経歴】

ギャンブル依存は投資に向いている

ギャンブル依存のひとは、ずっとギャンブルしてきました。

自分の能力を信じておかねを取り合う日々、どうにかしようとする日々だったです。

“奪い合い” で “だれの役にも立たない” ギャンブルをつづけたために、

いつもおかねに困るようになりました。

これからは、主戦場を “ひとによろこんでもらう” 株式投資に換えるだけでいいんです。

インデクスファンドを介して、世界中の企業へおかねを放り託し、

自分でムリにコントロールすることなく、しぜんとおかねを増やしながら、

ホントにやりたいこと副業へ没頭してみましょう。

奪い合い環境下での過信 や 自分でコントロールするしんどさを知ってる、ギャンブル依存でよかった。

これからゆたかになりましょう。